Il cliente non è più quello di un tempo: vive momenti complessi, in modo unico e non lineare, e cerca un’offerta personalizzata.

Le banche devono quindi riuscire ad adattare il modello lifecycle alla singolarità di quella persona, in quel momento e nel luogo dove preferisce, integrando le informazioni a disposizione, dotandosi di nuovi tool e tecnologie per raccogliere e analizzare i dati, ma anche traendo alcuni esempi da BigTech e fintech.

La domanda e l’offerta

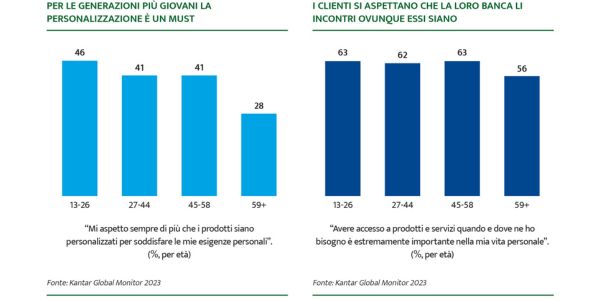

Che esista una domanda di servizi personalizzati è indubbio, come dimostrano anche i dati del Kantar Global Monitor, uno studio globale sui consumer trend.

Oggi più che mai, i consumatori cercano brand con cui trovare risposte a tutte le loro necessità: vogliono soluzioni integrate, fluide e interconnesse, ricercano brand che da fornitori si trasformino in partner.

Ed è indubbio che per le nuove generazioni questo sia un vero e proprio must.

L’approccio lifecycle è ancora adeguato?

Per offrire servizi personalizzati, banche e compagnie assicurative utilizzano il consolidato approccio basato sul lifecycle.

Ma oggi qualcosa è cambiato, ed è disruptive, perché è saltata la linearità del lifecycle: le traiettorie di vita delle persone non sono più lineari e promuovere la vicinanza (o la personalizzazione) significa aiutare i clienti a sostenere i percorsi di vita che si muovono all’indietro, in avanti, intorno e attraverso una varietà di fasi della vita moderna.

Poiché la vita dei consumatori si sta allontanando da fasi e transizioni lineari e fisse per diventare più ciclica, è necessario dotarsi di strumenti molto più sensibili, granulari e raffinati per poter cogliere e capire il bisogno in quel determinato momento della vita.

Alla dimensione temporale va aggiunta anche quella logistica: i clienti si aspettano che la loro banca li incontri ovunque essi siano e, alla personalizzazione dell’offerta, si aggiunge la personalizzazione della comunicazione e dei canali utilizzati.

Come si esce da questa complessità per poter garantire un’offerta che sia veramente personalizzata nello spazio e nel tempo?

Condizione imprescindibile sarà l’integrazione delle informazioni per avere una vista unica e a 360° del cliente, la collaborazione trasversale tra le diverse aree aziendali e la condivisione dei medesimi obiettivi.

Cosa vuol dire personalizzare una offerta?

Personalizzare un’offerta sul cliente significa adattare i prodotti, i servizi e le esperienze offerti da un’azienda in base alle specifiche esigenze, preferenze e comportamenti del cliente, in qualsiasi fase della sua vita, in qualsiasi momento della sua giornata o in qualsiasi luogo esso si trovi.

Questo approccio si basa sull’idea che ogni cliente è unico e che le soluzioni proposte dovrebbero rispecchiare questa unicità.

Avere come obiettivo aziendale quello di personalizzare l’offerta richiede veramente una visione data driven, a 360° del cliente, e ha implicazioni rilevanti:

- Conoscere il proprio cliente, identificando i “moments that matter most” nel customer journey e investire tempo, denaro, energia in quelli che sono veramente importanti per i clienti;

- Disegnare canali di comunicazione coerenti, connessi tra loro e rilevanti per l’utente (non solo durante l’esperienza di ricerca e acquisto, ma anche in caso di attivazione dell’assistenza post vendita): il giusto canale, nel giusto momento, per ogni specifica missione;

- Offrire esperienze brand distinctive, ovvero esperienze uniche, che solo il tuo brand può offrire (perché la personalizzazione passa anche dalla signature del brand che la offre);

- Offrire il giusto key touchpoint per ogni missione;

- Essere flessibili e adattabili: le banche devono essere in grado di adattare rapidamente le loro offerte in base ai cambiamenti nelle esigenze e nei comportamenti dei clienti nel tempo;

- Lavorare con tool di customer analytics per creare una visione realmente completa delle esigenze dei clienti e del comportamento di acquisto/post vendita – citandone alcune:

- forme di segmentazione che consentono l’individuazione puntuale di pocket of growth per i brand, dove indirizzare strategicamente la propria crescita;

- integrare dati esterni di terze parti (come i dmp delle agenzie di comunicazione per esempio), consentendo forme di targeting dei messaggi di comunicazione e dell’offerta molto più raffinate;

- introdurre consumer trend, per rendere anche le analisi forward looking (se non predictive), a prova di futuro e non semplicemente ancorate al presente;

- disegnare customer journey analytics in grado di analizzare l’esperienza omnichannel (e quindi di ottimizzare / mitigare i journey).

Meno feedback a disposizione

La conoscenza del cliente passa naturalmente anche dall’ascolto e dalla raccolta di feedback, tema cruciale e critico in questo momento per banche e assicurazioni, considerando che la disponibilità a offrire feedback è costantemente diminuita dal 2021.

Una indagine di Qualtrics rivela infatti che il numero di consumatori che forniscono feedback direttamente alle aziende da cui acquistano è diminuito del 7,2% e il 66% dei clienti non si esprime, nemmeno quando ha avuto una cattiva esperienza (Source: Qualtrics, 2024 Consumer Trend Report).

Ma sappiamo che anche quando i clienti non danno feedback, ci fanno sapere quello che pensano in altri modi: spendendo meno, visitando meno frequentemente i nostri touchpoint, cercando attivamente altri brand.

Ed è per questo che è indispensabile avere un portfolio di strumenti capaci di raccogliere i feedback, combinando:

- Operational data interni;

- Feedback sollecitati da survey volte a indagare la soddisfazione relazionale con il cliente tramite sondaggi online, e-mail o attraverso piattaforme digitali;

- Instant feedback: grazie a piattaforme tecnologiche dedicate all’ascolto, viene raccolto il feedback istantaneo, relativo all’esperienza che il cliente ha appena avuto;

- Feedback provenienti dai contact center / servizio clienti / agenzie assicurative e sportelli bancari;

- Risultati dei reclami: analizzare i reclami dei clienti può fornire preziose informazioni su aree problematiche o aree in cui i clienti desiderano un miglioramento del servizio;

- Opinioni spontanee su digital properties: Siti web, app mobile e portali online offrono ai clienti accesso a informazioni, servizi e strumenti di gestione del conto o della polizza. Le analisi delle attività e dei feedback degli utenti su queste piattaforme possono fornire preziose informazioni sul comportamento e sulle preferenze dei clienti;

- Opinioni spontanee su owned social media: il monitoraggio delle conversazioni sui social media consente cogliere il sentiment dei clienti, rispondere alle domande e ai commenti e fornire assistenza in tempo reale;

- Recensioni su earned media (social media, blog, etc.).

La tecnologia: AI e ML per i dati

La raccolta dei dati, l’integrazione, l’estrazione di insights e condivisione interna di una gamma di touchpoint così diversificati è complessa, perché è necessario trattare dati di natura diversa.

Da un punto di vista strettamente operativo, l’AI generativa e il Machine Learning (ML) costituiscono la tecnologia principale per aiutare a raggiungere questo obiettivo.

Dove le banche e le compagnie assicurative potrebbero agire maggiormente? Si aprono diverse opportunità:

- Advanced Customer Analytics: analisi predittive, di Marketing Modelling e di customer analytics potenziate dall’AI consentiranno alle aziende di personalizzare le esperienze in base ai feedback raccolti e alle preferenze dei clienti, di ottenere una risoluzione più rapida dei problemi (ad esempio identificare gli schemi delle interazioni e di far emergere i maggiori fattori di rischio che portano al churn), di generare una maggiore soddisfazione della clientela, ottimizzando gli investimenti, con un incremento della top line di business;

- Coinvolgimento dei clienti in fase di sviluppo dei prodotti: coinvolgere i clienti fin dall’inizio nel processo di sviluppo dei prodotti per assicurarsi che le soluzioni offerte rispondano veramente alle loro esigenze e preferenze;

- Data visualization, ovvero la creazione di piattaforme tecnologiche personalizzate che riuniscono competenze di design e business, volte a fornire informazioni facilmente digeribili agli stakeholder che ne hanno bisogno, in un unico luogo.

In sintesi, migliorare l’ascolto del cliente e agire di conseguenza richiede un impegno costante da parte delle banche e delle compagnie assicurative per adottare le migliori pratiche e utilizzare le più recenti tecnologie per comprendere e soddisfare le esigenze dei loro clienti.

Imparare dalle BigTech e nutrire le fintech

Le banche e le compagnie assicurative hanno difficoltà a raggiungere lo stesso livello di personalizzazione e flessibilità di BigTech e fintech nelle loro offerte, in quanto sono spesso vincolate da sistemi e infrastrutture legacy che rendono difficile l’accesso e l’analisi dei dati in tempo reale.

Oltre alle limitazioni tecniche e tecnologiche, banche e assicurazioni devono operare in un ambiente altamente regolamentato, con le normative rigide specifiche del mercato finanziario.

Colmare il gap con le Fintech e imparare dalle Bigtech non è certo cosa immediata, anche se si possono definire alcune priorità di intervento:

- Superare i silos organizzativi: le banche e le compagnie assicurative scontano il problema della frammentazione dei dati, con informazioni spesso distribuite su sistemi legacy e silos organizzativi. Questa frammentazione può ostacolare la raccolta e l’analisi efficace dei dati dei clienti per comprendere meglio le loro esigenze e preferenze;

- Sviluppare una data strategy che stabilisca come i dati devono essere organizzati e trattati per assicurarne un utilizzo che accresca i risultati di business e quindi il valore del brand;

- Diffondere una cultura del dato all’interno dell’organizzazione, affinché ne venga compreso il ruolo per migliorare l’esperienza del cliente e la top line di business;

- Collaborare con le BigTech e nutrire le Fintech: le banche e le assicurazioni possono collaborare con le BigTech e supportare le Fintech nel loro sviluppo per poter accedere alle loro competenze e tecnologie in materia di dati.

Questo articolo è stato pubblicato sul numero di marzo 2024 di AziendaBanca ed è eccezionalmente disponibile gratuitamente anche sul sito web. Se vuoi ricevere AziendaBanca, puoi abbonarti nel nostro shop.