Che cosa è Apple Card

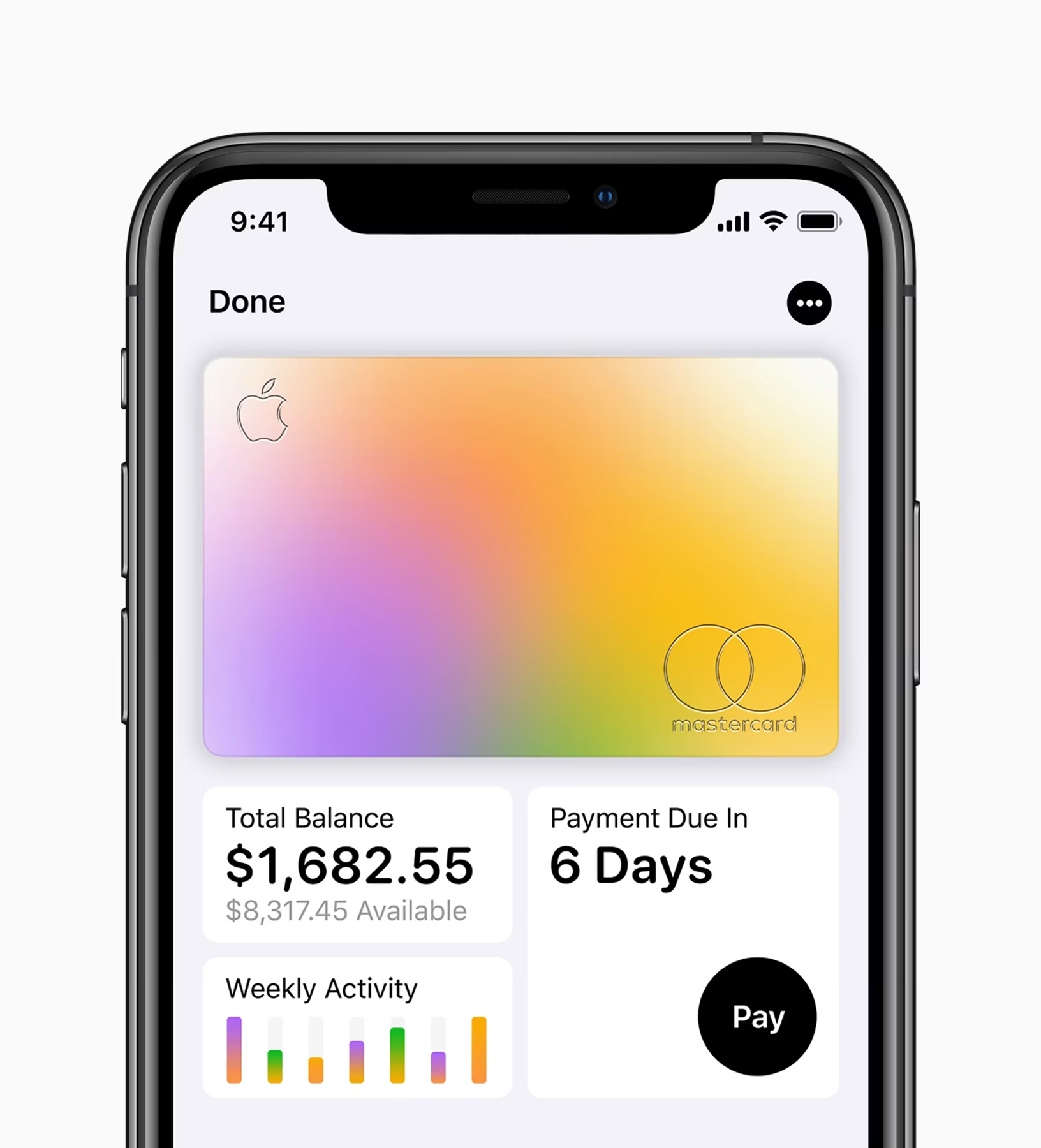

Se non avete già intercettato la notizia sui social network (sui LinkedIn è tutto un “al GAFA! al GAFA!” tipo “al lupo, al lupo!”), Apple Card è un servizio di pagamento basato su una carta di credito creata da Apple (l’issuer è Goldman Sachs, il circuito Mastercard), integrato nel Wallet e che permette di gestire la carta da app, con una serie di funzionalità di analisi delle transazioni e delle spese (l’educazione finanziaria nobilita sempre qualunque progetto).

Daily Cash: che cashback!

Daily Cash: che cashback!

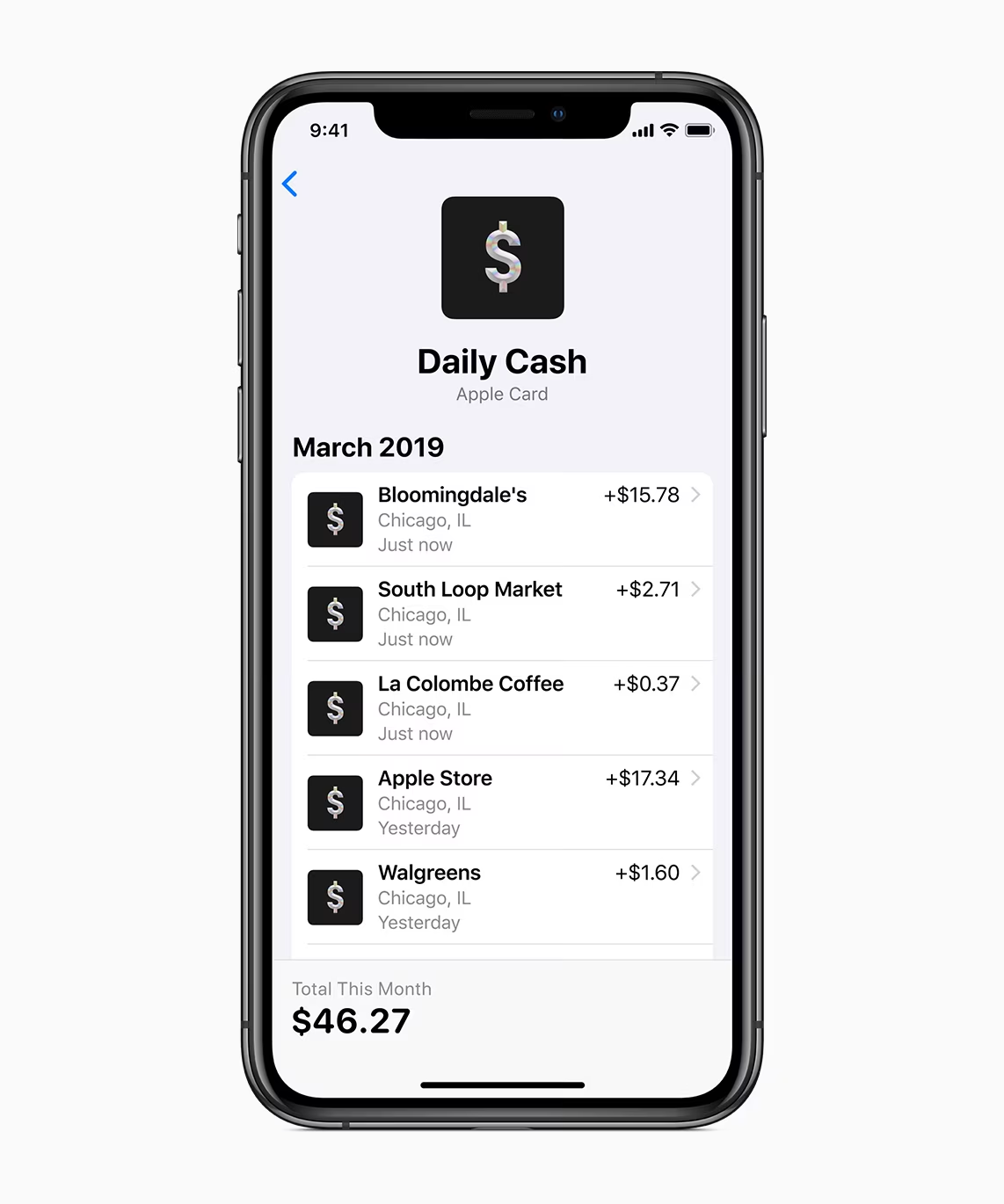

Non sono previste commissioni o canoni per il cliente, neppure penali per pagamenti in ritardo. Apple Card prevede un meccanismo di cashback, Daily Cash, che riconosce al cliente una percentuale di “rimborso” sugli acquisti effettuati ogni giorno, senza alcun limite. Il cashback è del 2% per gli acquisti contactless, dell’1% sui POS non compatibili con Apple Pay (una carta fisica c’è, anche se come vedremo non è né di carta né di plastica) mentre arriva al 3% per gli acquisti negli store Apple, fisici o digitali che siano. Ne parliamo meglio tra un paio di paragrafi.

La carta: design ma non solo

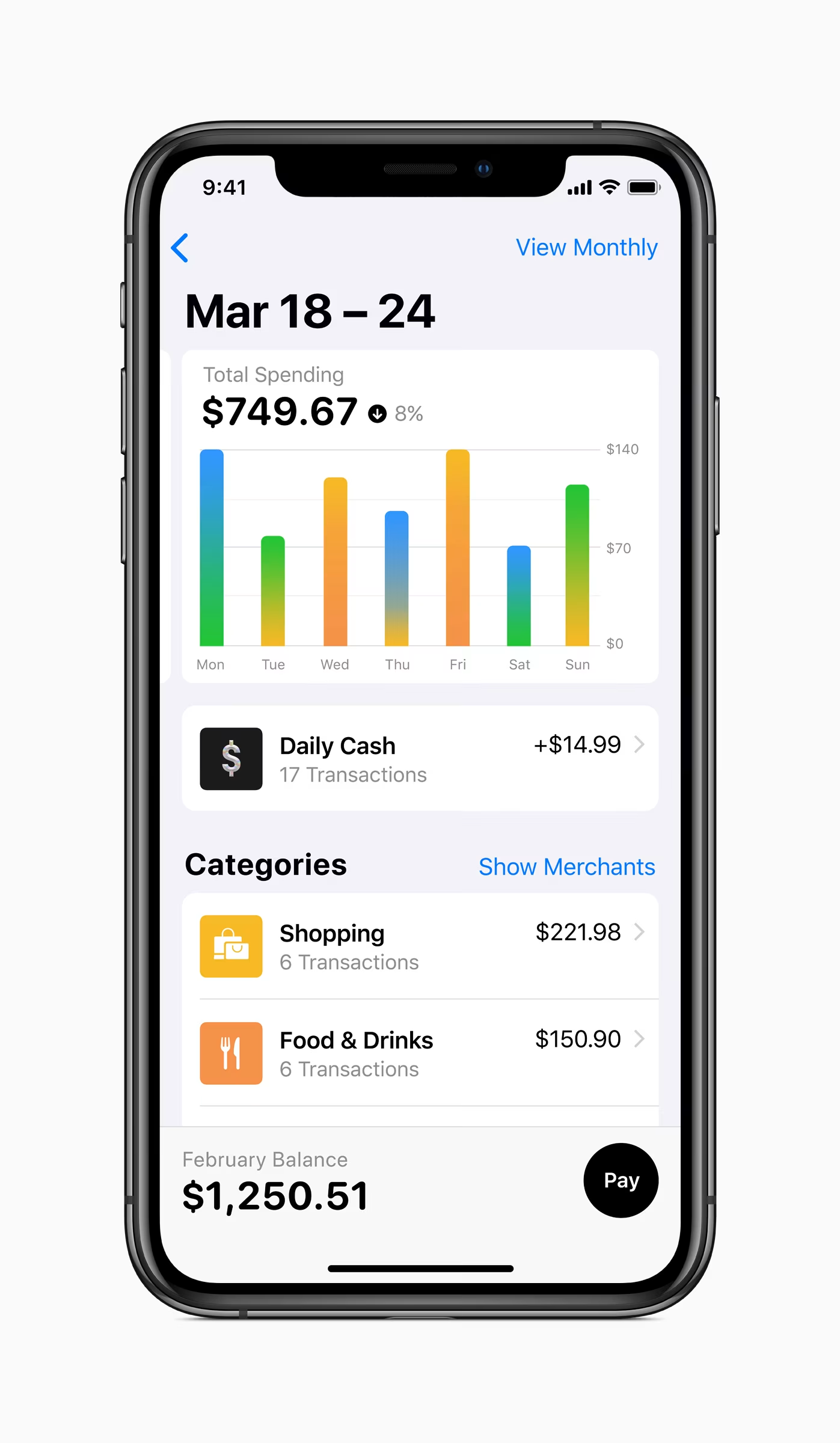

In puro stile Apple, tutti i dettagli di design sono figherrimi. Le schermate della app anticipano una user experience semplice, una navigazione fluida, informazioni ben presentate e comprensibili con un colpo d’occhio. La carta fisica, poi, è nientemeno che in titanio con il nome del titolare (pardon, del cardholder) inciso al laser. Codice PAN, CVV, numerini e numeretti vari sono memorizzati nell’Apple Wallet. In compenso, sulla superficie liscia in titanio compare il logo della mela (oltre al chip, naturalmente). La carta in titanio non è solo un’operazione di design (riuscitissima, per altro) ma sottolinea l’approccio “mobile first” di Apple. In cui la carta è un accessorio per chi ancora non accetta il wallet Apple Pay: non dimentichiamoci che il c-less, negli USA, è ancora parecchio in ritardo, soprattutto lato issuing. Il messaggio di sistema è chiaro.

Intelligenza artificiale e rateizzazione

Sicuramente la app è ben disegnata, anche se le funzioni di analisi della spesa sembrano ancora ai primi passi, con etichette e colori per le diverse categorie merceologiche. Ma intelligenza artificiale e machine learning entrano in campo quando si tratta di gestire quello che è un bel mercato potenziale per Apple Card: la rateizzazione degli acquisti. La app suggerisce infatti come abbassare i costi di rimborso, ad esempio aumentando la frequenza delle rate. E Apple promette un tasso di interesse particolarmente vantaggioso sul mercato.

Come ti alimento il cashback

Come ti alimento il cashback

Il fatto è che gli americani sono indietro con il c-less, ma sono abituatissimi al revolving. Così come sono, in generale, più propensi all’indebitamento rispetto agli italiani. I tassi di interesse sull’importo finanziato sono, d’altronde, l’unico motore in grado di sostenere il grande appeal di Apple Card sul cliente: costi zero e cashback. È pur vero che le interchange fee negli USA non hanno subito la piallata targata UE di qualche anno fa, ma lasciano comunque pochi margini per sostenere un cashback tra l’1% e il 2% (mentre il 3% interno ad Apple, visto il margine sull’hardware, fa il solletico al CFO). Il cliente Apple è, generalmente, di fascia alta. Un primo aspetto è che questo cliente, probabilmente, effettuerà con Apple Card acquisti anche di importo rilevante, magari in negozi “indipendenti” ed esclusivi, che non hanno ottenuto contratti particolarmente vantaggiosi in fase di acquiring (e questo permetterà margini maggiori per alimentare il cashback).