Nell'ultimo decennio gli effetti del cambiamento climatico hanno spinto aziende, istituzioni e l’intera società a considerare in modo sempre più rilevante l’impatto dell’agire dell’uomo sul pianeta. Servono interventi forti e congiunti in grado di invertire la rotta e di generare un nuovo corso di prosperità economica, sociale e ambientale.

In questo scenario, le istituzioni finanziarie, stante il loro ruolo sistemico, giocano un ruolo chiave nell’indirizzare il cambiamento necessario, anche facendo leva sulle tecnologie più innovative per promuovere l’adozione di modelli di sviluppo economico sostenibile: seguendo un percorso trasformativo verso emissioni “Net Zero”, il PIL globale entro il 2030 potrebbe essere di 4 punti percentuali maggiore di quello attuale, secondo la CEO Survey 2022 dell’IBM Institute for Business Value.

EBA e transizione energetica

Nel contesto di COP27 la European Banking Association (EBA) ha per esempio confermato la rilevanza strategica del tema per il settore. EBA ha evidenziato da un lato la significativa esposizione delle Banche verso settori industriali maggiormente impattati dalla transizione verso modelli di sostenibilità (e.g., energetica), dall’altro il loro ruolo sistemico nel finanziare la transizione net zero della nostra società.

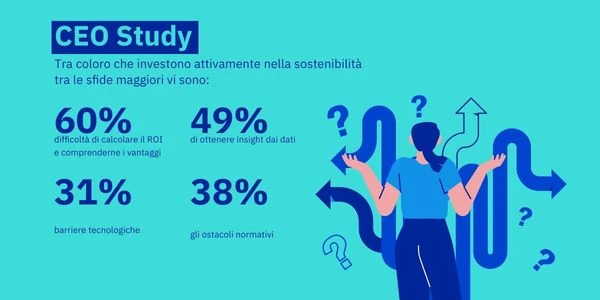

Secondo uno studio condotto da IBM, la sostenibilità è tra le massime priorità dei CEO di tutto il mondo, inclusi quelli italiani, sempre più consapevoli della necessità di agire in modo urgente, concreto e trasparente: basti pensare che il Piano Nazionale di Ripresa e Resilienza ha stanziato 68,6 miliardi per la “rivoluzione verde e transizione ecologica”.

Modello di business e adempimenti normativi

Oggi diventa imprescindibile rendere la sostenibilità parte integrante dei valori e della strategia di un’organizzazione. Due le direttrici su cui lavorare:

- il modello di business, facendo leva sull’adozione delle tecnologie digitali aperte e basate sui dati per abilitare la trasformazione, analizzare e misurare i risultati con criteri oggettivi;

- gli adempimenti normativi in costante evoluzione a livello globale e locale (in materia di informativa e rendicontazione).

Per la natura del loro business, le istituzioni bancarie, del mercato finanziario (il cosiddetto BFM, Banking & Financial Market) e assicurativo nel guidare il cambiamento devono considerare non solo il proprio operato diretto ma anche le esigenze di sostenibilità dei propri clienti, affiancandoli nel loro percorso. Per questo saranno di successo e guida nella trasformazione del mercato se capaci di individuare opportunità che vadano oltre le necessità di compliance normativa.

Opportunità da perseguire attraverso innovazione di prodotti e servizi, sostenute dall’adozione di tecnologie digitali esponenziali, come hybrid cloud e intelligenza artificiale, fondamentali per migliorare l’efficienza energetica legata alle emissioni dirette e indirette delle proprie sedi e infrastrutture tecnologiche, oltre che per misurare la sostenibilità delle architetture e delle applicazioni IT. Non è da sottovalutare che i servizi digitali, permettono di ridefinire il footprint ESG aziendale, e.g., quello delle proprietà immobiliari.

Contemporaneamente, devono supportare i clienti retail e corporate, privilegiando finanziamenti e investimenti a favore della "green economy", che possano produrre risultati dimostrabili, a livello economico ed ambientale. Ciò presuppone la capacità di identificare, prevedere e mitigare i rischi legati ai cambiamenti climatici, di misurare le proprie emissioni e quelle dei rispettivi clienti. Non è più tempo delle promesse, servono i fatti.

Una guida all'azione per accelerare la sostenibilità come opportunità di business

Secondo una ricerca condotta da IBM Institute for Business Value sulle prospettive globali per il 2022 nel mondo dei servizi finanziari (“2022 Global Outlook for Banking and Financial Markets”), l'imperativo principale per le banche è individuare modelli di sostenibilità realmente praticabili, che bilancino il valore aziendale e le aspettative degli stakeholder, per garantire che ad obiettivi specifici corrispondano investimenti mirati e ponderati, verificabili nel tempo, salvaguardando la propria credibilità.

Quattro le macro-aree impattate dai nuovi modelli: la gestione dei dati e delle informazioni sul clima e sulla sostenibilità per aiutare a gestire i rischi, la sostenibilità delle attività nel percorso verso la carbon neutrality, lo sviluppo di nuovi prodotti e servizi, la rendicontazione delle relative performance.

Il ruolo chiave delle tecnologie esponenziali per accelerare la roadmap verso la sostenibilità

Nel 2021, 265 banche, che rappresentano oltre il 45% degli asset bancari globali, hanno sottoscritto e recepito all’interno della propria organizzazione i "Principi per un'attività bancaria responsabile" emanati dalle Nazioni Unite.

Ciò ha comportato lo sviluppo di prodotti e soluzioni innovativi in grado di soddisfare gli impegni di sostenibilità e introdotto un nuovo requisito, imprescindibile, volto a valutare l’impatto ambientale delle attività degli istituti finanziari e di quelle dei propri clienti.

Oltre ad essere una necessità, il percorso verso la riduzione della carbon footprint rappresenta un'opportunità per innovare, differenziare ed estendere le attività, favorendo la crescita dell’intero ecosistema.

I dati come i pilastri della creazione

Per supportare la transizione a “Net Zero” entro il 2050 o prima, le banche devono gestire un'enorme quantità di dati, che in passato non venivano raccolti ed analizzati. Per esempio:

- Dati relativi al rischio climatico, il rischio fisico delle attività finanziate

- Dati relativi ai rischi aziendali che incidono sull'affidabilità creditizia dei clienti

- Dati che consentono ai gestori di investimenti di valutare i clienti in base alle caratteristiche di sostenibilità.

Si tratta spesso di fonti dati non tradizionali, e.g., dati geo-spaziali forniti dai satelliti orbitali. Con caratteristiche, varietà, dinamicità e qualità peculiari.

È qui che intervengono le soluzioni tecnologiche basate sull'intelligenza artificiale, fondamentali per consentire alle istituzioni finanziarie di poter sfruttare tutto il potenziale dei dati in possesso ed estrarne valore. Ciò si traduce nella capacità di raccogliere i dati stessi, analizzarli e generare insight utili in grado di accrescere la consapevolezza sull’impatto delle proprie attività, sotto il profilo strategico, di business e in termini di sostenibilità, contribuendo a prolungare la vita degli asset fisici, e a valutare la rispondenza concreta tra gli obiettivi ESG e le proprie attività.

In questo percorso, IBM abilita le istituzioni finanziarie nel decidere quali ambienti – on prem o in cloud – e quali infrastrutture supportino meglio i singoli workload (IBM z16, IBM LinuxONE, IBM Power, IBM Cloud) e quali siano le soluzioni software evolute per la gestione intelligente di asset, edifici e infrastrutture (come IBM Tririga e IBM Maximo), o ancora quali siano più adatte per il responsible computing & Green IT (come IBM Turbonomic) a favorire la sostenibilità della Supply Chain e l’economia circolare (IBM Sterling Order Management, Supply Chain Intelligence Suite) e, infine, quali strumenti di analisi dei dati si possanno utilizzare per la misurazione dell'impronta di carbonio, combinando gestione dati e AI. Il tutto arricchito dalle competenze di IBM Consulting capaci di affiancare le imprese in tutte le aree della trasformazione sostenibile, dall’assessment del rischio climatico alla circolarità e sostenibilità della supply chain, dalle decarbonizzazione e transizione verso energie pulite a ESG Reporting, fino ovviamente al green IT.

Soluzioni concrete per misurare l’impronta ambientale

È recente l’introduzione di Envizi, piattaforma di ESG Reporting & Energy Optimization, nella strategia di IBM Sustainability Software.

In particolare, Envizi automatizza la raccolta e il consolidamento di oltre 500 tipi di dati, supporta i principali framework di reporting ESG riconosciuti a livello globale e consente di gestire gli obiettivi ambientali, individuare le opportunità di efficienza e valutare i rischi per la sostenibilità.

In 18 anni ESG Reporting & Energy Optimization with Envizi ha permesso a oltre 180 aziende, tra cui 25 banche, di fare un salto di qualità in ambito sostenibilità ottenendo risultati importanti, come la riduzione dell’intensità energetica del 28% e riduzione delle emissioni di CO2 del 36%.

Le banche possono essere raffigurate come fabbriche di dati. I data center e i servizi cloud acquisiti dalle banche hanno, infatti, impatti crescenti in termini di emissioni di CO2 e di consumi energetici. Per questo è fondamentale ottimizzare i flussi di lavoro in ambienti Hybrid Cloud e rendere l’infrastruttura IT resiliente, con soluzioni come IBM Turbonomic e Red Hat.

AI e capitale umano

La sinergia tra AI e capitale umano, invece, in particolare, contribuisce a misurare con maggiore precisione la riduzione delle emissioni di gas serra (GHG) rispetto agli obiettivi stabiliti, ad effettuare a migliorare l'analisi per prevedere l'impatto di eventi climatici acuti (inondazioni, incendi boschivi) o cronici (innalzamento del livello del mare) sugli asset della banca, a valutare lo stato dei finanziamenti a basse emissioni di carbonio e a modellare i prestiti della banca rispetto al quadro di finanza sostenibile, prima dell'emissione di green bond.

Esempi da seguire

Diversi istituti bancari italiani hanno intrapreso questo percorso verso la sostenibilità avvalendosi del supporto concreto del digitale, come il Gruppo Bper Banca, che ha siglato con IBM un accordo quadriennale per la trasformazione dell’infrastruttura tecnologica anche per i programmi ESG (Environmental, Social, and Corporate Governance) a sostegno del proprio Piano Industriale 2022-2025, che prevede il passaggio da un modello filiale-centrico a uno digitale, più efficiente e vicino alle esigenze della clientela.

RSI fornisce servizi di core banking all’istituto bancario spagnolo Gruppo Caja Rural, che ha una rete di oltre 46 banche cooperative ed enti finanziari rurali. La piattaforma bancaria di RSI fornisce servizi a 8 milioni di utenti finali. La società di servizi bancari utilizzerà il nuovo mainframe IBM z16 che, secondo le previsioni, ridurrà il consumo energetico del 25% e le emissioni di CO2, aiutando la banca a raggiungere gli obiettivi di sostenibilità.

Sia Bper Banca che RSI utilizzeranno IBM Cloud for Financial Services con i suoi controlli di sicurezza e conformità integrati, progettati per aiutare le aziende a gestire gli ostacoli normativi che impediscono la modernizzazione delle applicazioni. Supportata da oltre 125 partner tecnologici e FinTech, la piattaforma è progettata per accelerare le trasformazioni delle istituzioni finanziarie, contribuendo a ridurre i rischi di terze e quarte parti lungo tutta la supply chain.

Agire per non restare indietro

Come già evidenziato, è tempo di agire. Le istituzioni finanziarie o assicurative che non colgono queste opportunità, non solo resteranno indietro generando un impatto negativo sul Pianeta ma rischieranno anche di subire un impatto negativo sul proprio business, con possibile riduzione della redditività a causa di elevati costi normativi, possibili sanzioni, causate dalla mancanza di conformità, ed elevati costi di integrazione tecnologica. Oltre a registrare possibili perdite di credito derivanti da una comprensione limitata del rischio climatico, a non disporre di liquidità insufficiente a causa di una riduzione del rating del credito dovuta al mancato raggiungimento degli obiettivi strategici e delle aspettative regolamentari e a dover rispondere ai requisiti di adeguatezza patrimoniale per maggiori allocazioni di capitale.